moga

كبير مستشارين المنتدى

تاريخ الميلاد : 27/05/1970

تاريخ التسجيل : 16/10/2008

العمر : 54

عدد المساهمات : 771

نقاط : 2369

السٌّمعَة : 81

|  موضوع: رد: النسب المالية . موضوع: رد: النسب المالية .  الأحد 3 أكتوبر 2010 - 20:18 الأحد 3 أكتوبر 2010 - 20:18 | |

| تم تقسيم النسب المالية إلى أربعة أقسام رئيسية وهى :

نسب السيولة

نسب الربحية

نسب الكفاءة

نسب الرفع المالى

نسب السيوله Liquidity Ratios

وهى النسب التى تقيس مدى قدرة المنشأة على مواجهة التزاماتها قصيرة الأجل عند استحقاقها باستخدام أصولها السائلة والشبه سائلة (الأصول المتداولة) دون تحقيق خسائر.

1. نسبة التداول (Current Ratio)

<BLOCKQUOTE> نسبة التداول = الأصول المتدوالة ÷ الالتزامات المتداولة

</BLOCKQUOTE> وتعبر هذه النسبة عن عدد المرات التى تستطيع فيها الأصول المتداولة تغطية الخصوم المتداولة ، وكلما زادت هذه النسبة دل ذلك على مقدرة الشركة على مواجهة أخطار سداد الالتزامات المتداولة المفاجىء دون الحاجة لتسييل أى أصول ثابتة أو الحصول على اقتراض جديد.

إلا أننا نعود للإشارة إلى أن النسبة لا يمكن أن تقرأ صماء فزيادة النسبة هو أمر جيد ولكن الزيادة يمكن أن تكون مقبولة إلى درجة معينة فقد يكون ارتفاع النسبة نتيجة زيادة بند الأصول المتداولة بسبب تراكم المخزون وعدم تصريفه وهو أمر غير جيد وقد تكون زيادة النسبة بسبب زيادة بند النقدية بصورة مبالغ فيها مما يدل على عدم استخدام الشركة الجيد للسيولة لديها وتقليل الربحية نتيجة ذلك ، أو ربما بسبب زيادة تراكم بند العملاء وتضخمة نتيجة عدم استخدام سياسات جيدة فى التحصيل ومتابعة العملاء المدينين.

لذلك يجب قراءة النسبة ومقارنتها كما أشرنا بمتوسط النسب المحققة للشركات الناجحة فى نفس النشاط وكذلك مراعاة جميع الجوانب الأخرى التى يمكن استنباطها من خلال النسبة وعلاقتها بالبنود الأخرى.

2. نسبة السداد السريع (Quick Ratio)

<BLOCKQUOTE> نسبة النقدية = (الأصول المتداولة – المخزون) ÷ الالتزامات المتداولة

</BLOCKQUOTE> وتوضح هذه النسبة مدى إمكانية سداد الالتزامات القصيرة الأجل خلال أيام معدودة ، ويتم تجنب بند المخزون نظراً لكونه من أقل عناصر الأصول المتداولة سيولة وكذلك لصعوبة تصريفه خلال وقت قصير دون تحقيق خسائر.

3. نسبة النقدية (Cash Ratio)

<BLOCKQUOTE> نسبة النقدية = النقدية والأصول شبه النقدية ÷ الالتزامات المتداولة

</BLOCKQUOTE> وتوضح هذه النسبة مدى إمكانية سداد الالتزامات قصيرة الأجل من خلال مكالمة تليفونة كما يقولون ، وهى تعطى مؤشراً للإدارة أنه فى خلال أسوأ الأوقات يمكن سداد الالتزامات قصيرة الأجل.

وتعتبر الأصول شبه النقدية هى كل ما يمكن تحويله إلى نقدية خلال فترة وجيزة مثل الأوراق المالية القابلة للتداول فى البورصة.

نسب الربحية Profitability Ratios

وهي النسب التى تقيس كفاءة الإدارة فى استغلال الموارد استغلالاً أمثل لتحقيق الأرباح

1. هامش مجمل الربح (Gross Profit Margin)

<BLOCKQUOTE> هامش مجمل الربح = مجمل الربح ÷ صافى المبيعات

</BLOCKQUOTE> وتوضح هذه النسبة العلاقة بين صافى إيراد المبيعات وتكلفة البضاعة المباعة ، ويجب مقارنة هذه النسبة بمتوسط النسب المحققة فى القطاع ، حيث يمكن أن يعكس انخفاض النسبة ارتفاع مبالغ فيه فى تكلفة الخامات المستخدمة فى الإنتاج أو فى العمالة المباشرة أو خلافه.

2. معدل العائد على المبيعات (هامش صافى الربح) (Net Profit Margin)

<BLOCKQUOTE> هامش صافى الربح = صافى الربح ÷ صافى المبيعات

</BLOCKQUOTE> وتقيس هذه النسبة صافى الربح المحقق على كل جنيه من المبيعات ، وهى تشير إلى نسبة ما تحققه المبيعات من أرباح بعد تغطية تكلفة المبيعات وكافة المصروفات الأخرى من مصاريف إدارية وعمومية ومصاريف تمويلية وخلافه.

وكلما ارتفعت هذه النسبة كان ذلك جيداً ، ويجب مقارنة هذه النسبة بمتوسط النسب المحققة فى القطاع ، كما يجب عدم استخدام هذه النسبة وحدها فربما بالرغم من ارتفاع النسبة فى الكثير من الأحيان لا تحقق الشركة معدلاً مناسباً للعائد على حقوق الملكية.

3. معدل العائد على حقوق الملكية (Return on Equity)

<BLOCKQUOTE> معدل العائد على حقوق الملكية = صافى الربح ÷ حقوق الملكية

</BLOCKQUOTE> وتعبر هذه النسبة عن العائد الذى يحققة الملاك على استثمار أموالهم بالشركة ، وهى تعتبر من أهم نسب الربحية المستخدمة حيث أنه بناءاً على هذه النسبة قد يقرر الملاك الاستمرار فى النشاط أو تحويل الأموال إلى استثمارات أخرى تحقق عائداً مناسباً.

ويعتبر العائد المناسب من وجهة نظر الملاك ما يوازى معدل العائد الخالى من الخطر مضافاً إليه ما يطلق عليه بدل المخاطرة وهو يختلف من نشاط لآخر ومن بيئة استثمار لأخرى.

ويعتبر معدل العائد الخالى من الخطر هو ذلك العائد المؤكد الحصول عليه بنسبة 100% حيث لا يتعرض المستثمر لأى نوع من المخاطرة أو التعرض للتقلبات فى ذلك العائد وغالباً ما يستخدم معدل العائد على أذون الخزانة كمعدل عائد خالى من الخطر فى ظل معدل تضخم يساوى صفر ، أما فى حالة وجود معدل تضخم فيتم استخدام معدل العائد الإسمى الخالى من الخطر ويتم حسابه كما يلى :

معدل العائد الإسمى الخالى من الخطر = (1 معدل العائد الخالى من الخطر ) (1 معدل التضخم) - 1

أما بدل المخاطرة فهو الجزء من العائد الذى يطلبه المستثمر نظير تحمله مخاطر إضافية عند الاستثمار فى مجالات قد تتعرض للتقلبات ويتم تقسيم المخاطر لما يلى :

مخاطر الأعمال Bussines Risk

مخاطر التمويل Financial Risk

مخاطر السيولة Liquidity Risk

وتنقسم المخاطرة بوجه عام إلى جزئين ، أحدهما يرجع إلى السوق ككل وهو ما يسمى المخاطرة المنتظمة والأخر يرجع إلى الشركة نفسها وهو يسمى المخاطرة غير المنتظمة ويتم قياسها والتحكم فيها داخل الشركة.

ويتم تقدير المخاطرة المنتظمة للاستثمار عن طريق الربط بين العائد على الاستثمار والعائد على السوق ككل لتحديد ما يسمى معامل المخاطرة المنتظمة (بيتا).

4. معدل العائد على الاستثمار (Return on Investment)

<BLOCKQUOTE> معدل العائد على الاستثمار = صافى الربح ÷ إجمالى الاستثمار

</BLOCKQUOTE> ويتكون إجمالى الاستثمار من (رأس المال العامل إجمالى الأصول طويلة الأجل) ، أو من (مجموع حقوق الملكية القروض طويلة الأجل).

وتعبر النسبة عن مدى كفاءة الشركة فى استخدام وإدارة كل الأموال المتاحة لديها من المساهمين والأموال المقترضه فى تحقيق عائد على تلك الأموال حيث أن الفرض الأساسى هو وجود تكلفة لتلك الأموال وهى العائد المطلوب على حقوق المساهمين والفوائد المدفوعة على القروض ، وينتظر تحقيق معدل عائد على الاستثمار يوازى تكلفة الأموال على أقل تقدير.

ويتم تقدير تكلفة الاستثمار باستخدام التكلفة المرجحة لبنود التمويل كما يلى :

| بنود التمويل | الوزن النسبي (1) | ت. التمويل (2) | ت. مرجحة (3)=(1)*(2) | | رأس المال | % | العائد المطلوب % | % | | قروض طويلة الأجل | % | ت. الاقتراض % | % | | الإجمالي | 100% | | % |

وتكون تكلفة التمويل هى إجمالى التكلفة المرجحة لبنود التمويل ، ويتم مقارنتها بالعائد على الاستثمار لتحديد كفاءة الشركة فى إدارة الأموال المستثمرة.

5. معدل العائد على إجمالى الأصول (Return on Total Assets)

<BLOCKQUOTE> معدل العائد على إجمالى الأصول = صافى الربح ÷ إجمالى الأصول

</BLOCKQUOTE> وتعبر هذه النسبة عن قدرة المنشأة على استخدام أصولها فى توليد الربح ، وكلما ارتفت هذه النسبة كلما دل ذلك على كفاءة المنشأة فى استغلال أصولها ، ويتم استخدام متوسط إجمالى الأصول عند حساب هذه النسبة (أصول أول المدة أصول أخر المدة)\2 ، ويجب مقارنة هذه النسبة مع متوسط النسب المحققة فى القطاع.

وتستخدم معادلة دى بونت (Du Pont System of Financial Analysis) فى بيان أسباب الارتفاع أو الانخفاض فى العائد على الأصول حيث تربط بين نسبتى العائد على المبيعات ومعدل دوران الأصول فى طريقه لتحليل أكبر قدر من بنود قائمتى الدخل والميزانية لمعرفة أوجه القصور لمحاولة تلافيها مستقبلاً أو أوجه التفوق لمحاولة تعزيزها.

<BLOCKQUOTE> العائد على الأصول = العائد على المبيعات × معدل دوران الأصول

العائد على الأصول =(صافى الربح ÷ صافى المبيعات) × (صافى المبيعات ÷ إجمالى الأصول)

</BLOCKQUOTE> ويتم تحليل بنود الأرباح من إيرادات وتكاليف وكذلك بنود المبيعات من كميات وأسعار بيع ، كما يتم تحليل بنود الأصول من أصول ثابتة ومتداولة للوصول من هذه المنظومة للأسباب التى تزيد من كفاءة العائد على الأصول.

نسب النشاط Activity Ratios

وهى النسب التى تقيس مدى كفاءة المنشأة فى استخدام مواردها

1. معدل دوران الأصول الثابتة (Fixed Asset Turnover)

<BLOCKQUOTE> معدل دوران الأصول الثابتة = المبيعات ÷ الأصول الثابتة

</BLOCKQUOTE> وتوضح هذه النسبة مدى مقدرة المنشأة على تحقيق الاستفادة المثلى من الأصول الثابتة لديها فى تحقيق أرباح للمنشأة.

2. معدل دوران المخزون (Inventory Turnover)

<BLOCKQUOTE> معدل دوران المخزون = تكلفة المبيعات ÷ متوسط المخزون

</BLOCKQUOTE> وتشير هذه النسبة إلى عدد مرات تصريف المخزون لدى الشركة وكلما زادت هذه النسبة كلما كان ذلك فى صالح الشركة حيث تستطيع الشركة ان تحقق أرباحاً كبيرة باستخدام هامش ربح أقل من الشركات المماثلة والتى لديها معدل دوران مخزون أقل ، وهى ميزة تنافسيه كبيرة يمكن الاستفادة منها.

3. معدل دوران إجمالى الأصول (Total Assets Turnover)

<BLOCKQUOTE> معدل دوران إجمالى الأصول = المبيعات ÷ متوسط إجمالى الأصول

</BLOCKQUOTE> وتوضح هذه النسبة مدى نشاط الأصول و مقدرتها على توليد المبيعات من خلال استخدام إجمالى أصول الشركة.

4. معدل دوران المدينين (Accounts Receivable Turnover)

<BLOCKQUOTE> معدل دوران المدينين = المبيعات الأجلة ÷ متوسط حسابات المدينين

</BLOCKQUOTE> وتوضح هذه النسبة مدى كفاءة عملية التحصيل ومتابعة ديون العملاء فى المنشأة وكلما زادت هذه النسبة كان ذلك فى صالح المنشأة.

5. معدل دوران الدائنين (Payables Turnover)

<BLOCKQUOTE> معدل دوران الدائنين = المشتريات الأجلة ÷ متوسط حسابات الدائنين

</BLOCKQUOTE> ويجب أن يكون هذا المعدل قريباً من معدل دوران المدينين مع الأخد فى الحسبان اختلاف قيمة المبيعات إلى قيمة المشتريات ويكون فى صالح الشركة زيادة معدل دوران المدينين عن الدائنين.

6. متوسط فترة التحصيل (Average Collection Period)

<BLOCKQUOTE> متوسط فترة التحصيل = إجمالى حسابات المدينين ÷ متوسط المبيعات اليومية(صافى المبيعات السنوية ÷365)

</BLOCKQUOTE> وهى الفترة التى يستغرقها تحصيل ديون المدينين وطول هذه الفترة مؤشر غير جيد حيث قد يدل على ضعف إدارة التحصيل لدى الشركة ، كما أن طول هذه الفترة يضيع على الشركة فرص الاستفادة من استثمار هذه الأموال المجمدة لدى العملاء أو على أسوأ الفروض ربما يؤدى إلى تحمل الشركة لأعباء أخرى مثل الاقتراض وتحمل الفوائد لمواجهة الأعباء التشغيلية.

7. متوسط فترة السداد (Average Payment Period)

<BLOCKQUOTE> متوسط فترة السداد = إجمالى حسابات الدائنين ÷ متوسط المشتريات اليومية(صافى المشتريات السنوية ÷365)

</BLOCKQUOTE> وهى الفترة التى يستغرقها سداد ديون الموردين وتعتبر ديون الموردين من مصادر التمويل قصيرة الأجل بالنسبة للشركة وطول هذه المدة فى مصلحة الشركة طالما يتم بالاتفاق مع الموردين أنفسهم ولا يظهر الشركة فى صورة المتعثرة فى السداد.

8. فترة التخزين (Storage Period)

<BLOCKQUOTE> فترة التخزين = 365 ÷ معدل دوران المخزون

</BLOCKQUOTE> ويوضح هذا المعدل الفترة التى يقضيها المخزون فى المخازن قبل تصريفه ويعد طول هذه المدة أمرأ غير مرغوب فيه خاصة فى الشركات التى تتعامل مع منتجات ذات تواريخ صلاحيه أو تتميز بالتطور التكنولوجى السريع حيث تفقد قيمتها مع طول فترة التخزين ، ورغم هذا يجب الحكم على فترة التخزين بناءاًً على عوامل اخرى فقد تعد فترة التخزين معقوله بالرغم من الزيادة النسبية لها فى حالة الارتفاع المبالغ فيه لتكاليف الطلب والنقل وخلافه.

نسب الرفع المالى Leverage Ratios

وهى النسب التى تقيس مدى اعتماد المنشأة فى التمويل على مصادر خارجية

1. إجمالى الالتزامات إلى الأصول (Total Debts to Assets)

<BLOCKQUOTE> إجمالى الالتزامات إلى الأصول = إجمالى الالتزامات ÷ إجمالى الأصول

</BLOCKQUOTE> وتوضح هذه النسبة مدى امكانية تغطية إجمالى الالتزامات باستخدام اجمالى الأصول وكلما انخفضت هذه النسبة كان ذلك أفضل من وجهة نظر المستثمرين الخارجيين والمقرضين.

2. الالتزامات إلى حقوق الملكية (Debt to Equity)

<BLOCKQUOTE> إجمالى الالتزامات إلى الأصول = إجمالى الالتزامات ÷ إجمالى حقوق الملكية

</BLOCKQUOTE> وتوضح هذه النسبة مدى امكانية تغطية اجمالى الالتزامات باستخدام إجمالى حقوق الملكية.

3. معدل تغطية الفوائد (Interest Coverage Ratio)

<BLOCKQUOTE> معدل تغطية الفوائد = صافى الربح قبل الفوائد والضرائب ÷ مصروف الفوائد

</BLOCKQUOTE> وتوضح هذه النسبة القدرة على تغطية فوائد القروض والسندات باستخدام صافى ربح التشغيل ، وكلما زادت هذه النسبة كان ذلك أفضل بالنسبة للشركة.

4. القروض طويلة الأجل إلى رأس المال العامل (Long-term Debt to Net Working Capital)

<BLOCKQUOTE> القروض طويلة الأجل إلى رأس المال العامل = القروض طويلة الأجل ÷ رأس المال العامل

</BLOCKQUOTE> وتوضح هذه النسبة مدى إمكانية تغطية القروض طويلة الأجل باستخدام رأس المال العامل.[center] | |

|

moga

كبير مستشارين المنتدى

تاريخ الميلاد : 27/05/1970

تاريخ التسجيل : 16/10/2008

العمر : 54

عدد المساهمات : 771

نقاط : 2369

السٌّمعَة : 81

|  موضوع: رد: النسب المالية . موضوع: رد: النسب المالية .  الأحد 3 أكتوبر 2010 - 20:22 الأحد 3 أكتوبر 2010 - 20:22 | |

| مثال:افترض أن قائمة صافي الدخل وقائمة المركز المالي لشركتنا كانتا كالآتي| قائمة الدخل لشركة …..عن عام 2005 | | بآلاف الجنيهات | | | عام 2004 | عام 2005 | | | 1,350,300 | 1,830,000 | صافي المبيعات | | (630,000) | (750,000) | تكلفة المبيعات | | 720,000 | 1,080,000 | مجمل الربح | | | | | (44,000) | (51,000) | مصاريف بيع وتوزيع | | (28,000) | (41,000) | مصاريف إدارية وعمومية | | 648,000 | 988,000 | الربح من العمليات | | | | | (2,850) | (3,100) | مصاريف أخرى | | 9,200 | 8,100 | إيرادات أخرى | | 654,350 | 993,000 | صافي الربح قبل الضرائب | | | | | (130,870) | (198,600) | الضرائب | | 523,480 | 794,400 | صافي الربح | | 12.92 | 19.86 | ربحية السهم- بالجنيه المصري |

| المركز المالي لشركة ….في 31 ديسمبر 2005 | | بآلاف الجنيهات | | | عام 2004 | عام 2005 | | | | موجودات متداولة | | 185,000 | 300,000 | نقد وما في حكمه | | 218,000 | 230,000 | المخزون | | 370,000 | 520,000 | ذمم مدينة | | 773,000 | 1,050,000 | مجموع الموجودات المتداولة | | | موجودات غير متداولة | | 1,120,000 | 950,000 | أراضي | | 520,000 | 450,000 | مباني | | 1,650,000 | 2,100,000 | معدات | | 3,490,000 | 3,500,000 | مجموع الموجودات غير المتداولة | | 4,063,000 | 4,550,000 | مجموع الموجودات | | | | | | مطلوبات متداولة | | 300,000 | 320,000 | ذمم دائنة | | 9,000 | 12,000 | أقساط قروض طويلة الأجل | | 1,100 | 1,200 | مصروفات مستحقة | | 310,100 | 333,200 | مجموع المطلوبات المتداولة | | | مطلوبات غير متداولة | | 745,000 | 890,000 | قرض طويل الأجل | | 745,000 | 890,000 | مجموع المطلوبات غير المتداولة | | 1,055,100 | 1,223,200 | مجموع المطلوبات | | | | | | | | | حقوق المساهمين | | 1,700,000 | 1,700,000 | رأس المال | | 1,050,000 | 1,200,000 | أرباح مستبقاة | | 257,900 | 426,800 | احتياطيات | | 3,007,900 | 3,326,800 | مجموع حقوق المساهمين |

علما بأن عدد الأسهم هو 40,000,000وكانت الأرباح الموزعة للسهم هي 8 ج[ندعوك للتسجيل في المنتدى أو التعريف بنفسك لمعاينة هذا الرابط]نيهات و 11.9 جنيه عن عامي 2004 و 2005 على الترتيبسعر السهم في السوق هو 150 جنيها بينما كان سعر السهم في نهاية عام 2004 هو 98 جنيهايمكننا استخلاص الأرقام التي نحتاجها لحساب النسب المالية وتقييم أداء الشركة وهي موضحة في الجدول أدناه. | الأرقام المالية الرئيسية | | بآلاف الجنيهات | | | عام 2004 | عام 2005 | | | 1,350,000 | 1,830,000 | صافي المبيعات | | 630,000 | 750,000 | تكلفة المبيعات | | 720,000 | 1,080,000 | مجمل الربح | | 523,480 | 794,400 | صافي الربح | | 12.92 | 19.86 | ربحية السهم بالجنيه المصري | | 773,000 | 1,050,000 | مجموع الأصول المتداولة | | 3,490,000 | 3,500,000 | مجموع الأصول الثابتة | | 4,063,000 | 4,550,000 | إجمالي الأصول | | 310,100 | 333,200 | مجموع الالتزامات المتداولة | | 745,000 | 890,000 | مجموع الالتزامات طويلة الأجل | | 1,055,100 | 1,223,200 | إجمالي الالتزامات

| | 3,007,900 | 3,326,800 | مجموع حقوق المساهمين | | 218,000 | 230,000 | المخزون | | 370,000 | 520,000 | الحسابات المدينة | | 145 | 235 | سعر السهم في السوق بالجنيه | | 40,000,000 | 40,000,000 | عدد الأسهم | | 320,000 | 476 | الأرباح الموزعة |

يمكننا الآن حساب بعض القيم التي نحتاجها لحساب النسب المالية:| بعض الأرقام اللازمة لحساب النسب المالية | | بآلاف الجنيهات | | 3,167,350 | متوسط حقوق المساهمين | | 224,000 | متوسط المخزون | | 445,000 | متوسط الحسابات المدينة | | 4,306,500 | متوسط إجمالي الأصول | | 19.86 | عائد السهم بالجنيه المصري | | 11.90 | الربحية الموزعة للسهم بالجنيه المصري | | 83.17 | قيمة السهم الدفترية |

وبالتالي يمكننا حساب النسب المالية ونحصل على النتائج التالية:| النسب المالية لشركة…………………عام 2005 | | 59.0% | هامش مجمل الربح | Gross Profit Margin | | 43.3% | هامش صافي الربح | Net Profit Margin | | 25.1% | معدل العائد على حقوق المساهمين | Return On Equity (ROE) | | 18.4% | معدل العائد على الأصول | Return On Assets (ROA) | | 3.35 | معدل دوران المخزون | Inventory Turnover | | 4.11 | معدل دوران المبالغ تحت التحصيل | Accounts Receivable Turnover | | 0.42 | معدل دوران إجمالي الأصول | Total Assets Turnover | | 3.15 | معدل التداول | Current Ratio | | 2.46 | معدل التداول السريع | Quick Ratio | | 0.27 | نسبة الاقتراض | Debt Ratio | | 36.8% | نسبة الاقتراض إلى حقوق المساهمين | Debt to Equity Ratio | | 7.9% | معدل الربح الموزع للسهم | Dividend Yield | | 59.9% | نسبة التوزيع | Payout Ratio | | 11.8 | معامل سعر السهم إلى عائده | Price to Earning Ratio | | 2.8 | نسبة سعر السوق إلى القيمة الدفترية | Market to Book value |

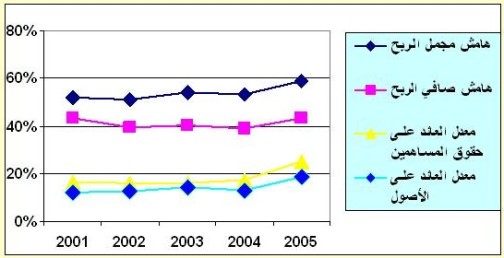

ما هو تحليلنا لهذه الشركة؟أ- الربحية: الشركة حققت أرباحا في عامين متتاليين. نسبة العائد على حقوق المساهمين والعائد على الأصول عاليتين. هامش صافي الربح يعتبر عاليا بصفة عامةب- الاقتراض والسيولة: من الواضح أن الشركة لا تعتمد كثيرا على الاقتراض لأن نسبة الاقتراض إلى حقوق المساهمين منخفضة. ولذلك فإن نسبة التداول ونسبة التداول السريع مرتفعتين. ت- دوران الأصول: نسب معدل دوران المخزون والمبالغ تحت التحصيل والأصول يصعب تقييمها بدون معرفة متوسط الصناعة أو متوسط الشركات المنافسةث- نسب توزيع الأرباح: الشركة توزع حوالي 60% من الأرباح وهي نسبة عالية ومعدل الأرباح الموزعة للسهم عاليا لذلك فإن هذا السهم قد يكون مناسبا للمستثمر الذي يحتاج الحصول على أرباح نقدية كل عامج- تقييم المستثمرين للشركة: من الواضح أن المستثمرين يتوقعون استمرار نجاح الشركة ولذلك فإن نسبة سعر السهم إلى عائده مرتفعة وكذلك نسبة سعر السهم إلى قيمته الدفتريةح- تطور أداء الشركة: بمقارنة صافي المبيعات وهامش مجمل الربح وهامش صافي الربح عن العامين الماضيين نجد أن الشركة حققت زيادة في المبيعات قدرها حوالي 16% وزيادة في صافي الأرباح قدرها حوالي 34%. لذلك فإن نسبة هامش مجمل الربح وهامش صافي الربح قد ارتفعتا من 53.3% و 38.8% إلى 59% و 43.3%. كذلك فإن معدل العائد عل حقوق المساهمين ومعدل العائد على الأصول قد ارتفعا بما يزيد عن 5% لكل منهماهذا التحليل يعتبر تحليل مطلق بمعنى أننا قمنا بتحليل الأرقام والنسب المالية للشركة في نهاية العام دون النظر إلى الشركات المنافسة. نظرا لعدم توفر معلومات عن القوائم المالية للشركة في الأعوام السابقة فلم نتمكن من تحليل تغير أداء الشركة خلال السنوات الماضية سوى بالمقارنة بالعام السابق فقط. مثال:افترض أن النسب المالية لشركة منافسة لهذه الشركة كالآتي| النسب المالية لشركة…………………عام 2005 | | المنافس | شركتنا | | | 62% | 59.0% | هامش مجمل الربح | | 40% | 43.3% | هامش صافي الربح | | 29% | 25.1% | معدل العائد على حقوق المساهمين | | 17.0% | 18.4% | معدل العائد على الأصول | | 3.80 | 3.35 | معدل دوران المخزون | | 5.10 | 4.11 | معدل دوران المبالغ تحت التحصيل | | 0.62 | 0.42 | معدل دوران إجمالي الأصول | | 1.9 | 3.15 | معدل التداول | | 1.1 | 2.46 | معدل التداول السريع | | 0.48 | 0.27 | نسبة الاقتراض | | 130% | 36.8% | نسبة الاقتراض إلى حقوق المساهمين | | 6.3% | 7.9% | معدل الربح الموزع للسهم | | 40% | 59.9% | نسبة التوزيع | | 13.1 | 11.8 | معامل سعر السهم إلى عائده | | 3.2 | 2.8 | نسبة سعر السوق إلى القيمة الدفترية |

ماذا نستفيد من مقارنة الشركتين؟أ- من الواضح أن أداء الشركة بصفة عامة يعتبر مقاربا للمنافسب- من الواضح اعتماد المنافس على الاقتراض بشكل أكبر وهذا واضح من ارتفاع نسبة الاقتراض ونسبة الاقتراض إلى حقوق المساهمينت- المنافس استطاع أن يحقق معدل عائد على حقوق المساهمين أعلى من شركتنا وربما يكون ذلك عائدا لسياسة الاقتراض التي يتبعها. ولكن ينبغي الحذر من أن سياسة الاقتراض لها مخاطرها عند حدوث خسائر ولذلك فمعامل المخاطرة في الاستثمار في شركتنا أقل من المنافسث- السيولة لدى المساهم أقل من شركتنا ولكن مازالت في الحدود المقبولة حيث أن الأصول المتداولة تزيد عن الالتزامات المتداولة. كذلك يلاحظ أن السيولة لدينا مرتفعة أكثر من اللازم ومن ألأفضل استثمار جزء من النقد المتاحج- هامش صافي الربح لشركتنا أعلى من المنافس على الرغم من أن هامش مجمل الربح للمنافس أعلى. ربما كان ذلك عائدا لفوائد القروض التي يتكبدها أو لارتفاع مصاريفه الإدارية أو التسويقية أو لأسباب أخرىح- معدل الربح الموزع للسهم لدى المنافس أقلخ- من الواضح أن المنافس لديه قدرة أفضل على تدوير الأصول ولذلك فقد يكون من المهم دراسة كيفية تحسين هذه النسب لدينامثال افترض أن متوسط النسب المالية للقطاع (الصناعة) التي نستثمر فيها كالآتي| النسب المالية لشركة…………………عام 2005 | | متوسط القطاع | شركتنا | | | 48.0% | 59.0% | هامش مجمل الربح | | 35.0% | 43.3% | هامش صافي الربح | | 17.0% | 25.1% | معدل العائد على حقوق المساهمين | | 13.0% | 18.4% | معدل العائد على الأصول | | 3.50 | 3.35 | معدل دوران المخزون | | 4.50 | 4.11 | معدل دوران المبالغ تحت التحصيل | | 0.46 | 0.42 | معدل دوران إجمالي الأصول | | 2.1 | 3.15 | معدل التداول | | 1.3 | 2.46 | معدل التداول السريع | | 0.38 | 0.27 | نسبة الاقتراض | | 122% | 36.8% | نسبة الاقتراض إلى حقوق المساهمين | | 5.9% | 7.9% | معدل الربح الموزع للسهم | | 35% | 59.9% | نسبة التوزيع | | 9.1 | 11.8 | معامل سعر السهم إلى عائده | | 2.1 | 2.8 | نسبة سعر السوق إلى القيمة الدفترية |

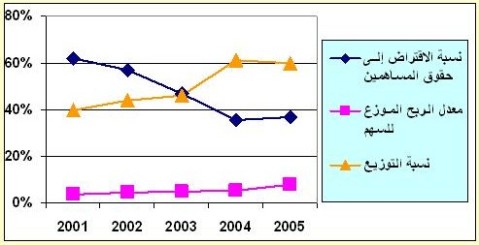

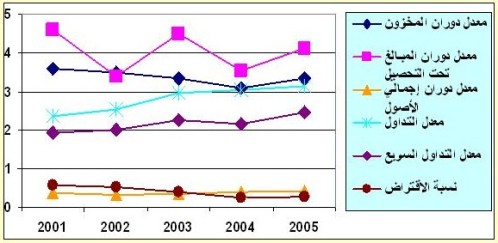

كيف ننظر إلى شركتنا في ضوء هذه النسب؟أ- من الواضح أن شركتنا من الشركات الناجحة جدا في هذا القطاع لأن معظم النسب المالية لشركتنا تتفوق على متوسط القطاعب- يبدو أن نسب التداول لدينا عالية أكثر من المعتاد في هذا القطاعت- نسب الربحية والعائد على حقوق المساهمين والعائد على الأصول في شركتنا تتفوق بكثير عن متوسط الصناعةث- من الواضح أن شركتنا توزع نسبة عالية من الأرباح مقارنة بالشركات الأخرى وهو ما يثير تساؤل عن عدم استغلال نسبة أكبر من الأرباح في توسعة نشاط الشركة طالما أن الشركة ناجحةمثال:افترض أن النسب المالية لشركتنا خلال خمس سنوات كانت كالآتي| النسب المالية لشركة…………………عام 2005 | | 2001 | 2002 | 2003 | 2004 | 2005 | | | 52.0% | 51.0% | 54.0% | 53.3% | 59.0% | هامش مجمل الربح | | 43.3% | 39.3% | 40.3% | 38.8% | 43.3% | هامش صافي الربح | | 16.4% | 15.8% | 16.1% | 17.3% | 25.1% | معدل العائد على حقوق المساهمين | | 12.1% | 12.4% | 14.4% | 12.9% | 18.4% | معدل العائد على الأصول | | 3.6 | 3.5 | 3.38 | 3.1 | 3.35 | معدل دوران المخزون | | 4.61 | 3.38 | 4.51 | 3.55 | 4.11 | معدل دوران المبالغ تحت التحصيل | | 0.38 | 0.32 | 0.36 | 0.39 | 0.42 | معدل دوران إجمالي الأصول | | 2.35 | 2.55 | 2.98 | 3.05 | 3.15 | معدل التداول | | 1.93 | 2.00 | 2.26 | 2.16 | 2.46 | معدل التداول السريع | | 0.57 | 0.52 | 0.41 | 0.24 | 0.27 | نسبة الاقتراض | | 61.8% | 56.8% | 46.8% | 35.8% | 36.8% | نسبة الاقتراض إلى حقوق المساهمين | | 3.9% | 4.5% | 4.9% | 5.5% | 7.9% | معدل الربح الموزع للسهم | | 39.9% | 43.9% | 45.9% | 61.1% | 59.9% | نسبة التوزيع | | 8.8 | 9.2 | 10.8 | 11.1 | 11.8 | معامل سعر السهم إلى عائده | | 2.9 | 2.6 | 2.3 | 1.9 | 2.8 | نسبة سعر السوق إلى القيمة الدفترية |

ماذا أضافت النسب المالية لمدة خمس سنوات؟يمكننا أن نرسم رسم بياني يوضح تغير بعض هذه النسب خلال السنوات الخمس الماضية. هذه الرسومات البيانية توضح أن الشركة في تحسن مستمر وأن نجاحها العام الماضي ليس شيئا طارئا وإنما هو نمو تدريجي. من الواضح أن الشركة بدأت في زيادة النسبة الموزعة من الأرباح خلال العامين الماضيين وهذا تزامن مع تناقص نسبة الاقتراض إلى حقوق المساهمين ربما لأن الشركة سددت ديون أكثر مما اقترضت.  يلاحظ تذبذب معدل دوران المبالغ تحت التحصيل وقد يكون هذا بسبب إتباع سياسات مختلفة في تقديم تسهيلات للعملاء في السداد يلاحظ تذبذب معدل دوران المبالغ تحت التحصيل وقد يكون هذا بسبب إتباع سياسات مختلفة في تقديم تسهيلات للعملاء في السداد.   هذه الأمثلة توضح كيفية استخدام طرق التحليل المختلفة وكيفية تقييم أداء شركة باستخدام النسب المالية وبمقارنتها بالمنافسين وبمتوسط القطاع وبالمقارنة بالسنوات السابقة. كما ترى فإن كلأً من أساليب التحليل يوضح أداء الشركة ويجعلنا نستطيع تقييمها بشكل أفضل. هذه الأمثلة توضح كيفية استخدام طرق التحليل المختلفة وكيفية تقييم أداء شركة باستخدام النسب المالية وبمقارنتها بالمنافسين وبمتوسط القطاع وبالمقارنة بالسنوات السابقة. كما ترى فإن كلأً من أساليب التحليل يوضح أداء الشركة ويجعلنا نستطيع تقييمها بشكل أفضل. | |

|

moga

كبير مستشارين المنتدى

تاريخ الميلاد : 27/05/1970

تاريخ التسجيل : 16/10/2008

العمر : 54

عدد المساهمات : 771

نقاط : 2369

السٌّمعَة : 81

|  موضوع: رد: النسب المالية . موضوع: رد: النسب المالية .  الأحد 3 أكتوبر 2010 - 20:32 الأحد 3 أكتوبر 2010 - 20:32 | |

| الاعتبارات الواجب مراعاتها في التحليل المالي لقائمة التدفقات النقدية

لدى تحليل قائمة التدفقات النقدية ، يتوجب أخد مجموعة من العوامل بعين الاعتبار يمكن أن تؤثر على حجم وطبيعة التدفقات النقدية للمشروع . فمثلا المنشآت التي تتمتع بالاستقرار ووصلت إلى مرحلة النضج يجب أن تزيد تدفقاتها النقدية الداخلة من الأنشطة التشغيلية عن التدفقات النقدية الخارجة من الأنشطة التشغيلية، وبالتالي تستطيع تمويل احتياجاتها النقدية للأنشطة الاستثمارية والتمويلية . أما المنشآت التي لا تزال في مرحلة النمو فإنها تعاني من تدفقات نقدية سالبة من الأنشطة التشغيلية ، وبالتالي تعتمد على التدفقات النقدية من الأنشطة التمويلية لتمويل احتياجاتها النقدية للأنشطة التشغيلية والاستثمارية

. وهناك بعض العمليات التمويلية والاستثمارية التي لا تؤثر على النقد في المنشاة بشكل فعلي ولا يتم إدراجها ضمن قائمة التدفقات النقدية لأنها نشاطات غير نقدية مثل :

* إصدار الأسهم لشراء الأصول .

* إصدار السندات لشراء الأصول .

* استبدال الأصول الثابتة.

* تحويل السندات إلى أسهم عادية .

كما تؤثر السياسات والمعالجات المحاسبية التي تتبعها الإدارة على التدفقات النقدية بشكل غير مباشر من خلال تأثيرها على الضرائب المدفوعة ( التدفقات النقدية الخارجية ) . فمثلاً إذا اتبعت المنشاة طريقة الوارد أولاً صادر أولاً ( FIFO ) في تقييم المخزون وتكلفة البضاعة المباعة فان ذلك يؤدي إلى تقييم تكلفة البضاعة المباعة بأقدم الأسعار وبالتالي زيادة صافي الربح بالمقارنة مع ما سيكون عليه وفق طريقة المتوسط المرجح ، وبالتالي سيترتب على المنشاة دفع ضرائب أكبر تؤدي إلى زيادة التدفقات النقدية الخارجة بالمقارنة مع تلك عند استخدام طريقة المتوسط المرجح لتقييم تكلفة البضاعة المباعة . وهذا ينطبق على طرق الاستهلاك المتبعة التي سوف تؤثر على صافي الربح وبالتالي على الضرائب المدفوعة والتدفقات النقدية الخارجة

. وهناك بعض المؤشرات التي يمكن للمحلل المالي الاسترشاد بها كدلائل على أن المنشاة تعاني من مشاكل تتعلق بالتدفقات النقدية مثل

* معدل الزيادة في المدينين والمخزون أكبر من معدل الزيادة في المبيعات، والذي يدل على مشاكل في تحصيل الديون من العملاء.

* معدل الانخفاض في الدائنين أكبر من معدل الانخفاض في المخزون، والذي يدل على تشدد في سياسات الائتمان الممنوحة للمنشأة من قبل الموردين، ومن ثم صعوبات في السيولة تعاني منها المنشأة.

* معدل الزيادة في المطلوبات المتداولة الأخرى أكبر من معدل الزيادة في المبيعات. مما يدل على صعوبات تواجه المنشأة في مجالات البيع وبالتالي ارتفاع مستويات المخزون عن الحد المناسب.

* التدفقات النقدية من الأنشطة التشغيلية سالبة وبشكل مستمر إما بسب الخسائر أو زيادة كبيرة في رأس المال العامل .

* زيادة التدفقات النقدية الرأسمالية بشكل أكبر من التدفقات النقدية من الأنشطة التشغيلية ، مما يشير إلى ضعف الأداء التشغيلي للمنشأة .

* زيادة عمليات بيع الاستثمارات في الأوراق المالية قصيرة الأجل عن عمليات شراء هذه الاستثمارات ، والذي يمكن أن يكون مؤشراً على عدم قدرة المنشاة على توليد تدفقات نقدية كافية من أنشطتها التشغيلية لتمويل رأس المال العامل والاستثمارات طويلة الأجل .

* الاعتماد على الاقتراض قصير الأجل بدل من الاقتراض طويل الأجل، والذي يعتبر مؤشراً على عدم قدرة المنشاة على الحصول على التمويل طويل الأجل لوجود شكوك لدى المقرضين حول مستقبل المنشاة.

* تخفيض أو إيقاف التوزيعات النقدية.

وتحتوي قائمة التدفقات النقدية على بعض المؤشرات التي يمكن استنباطها وتساعد المحللين الماليين في الحكم على أوضاع المنشآت ، ومنها

- التدفقات النقدية من الأنشطة التشغيلية قبل الاستثمار في رأس المال العامل تعطي صورة عن قدرة المنشأة على توليد تدفقات نقدية لتستخدمها في أنشطتها التشغيلية .

- التدفقات النقدية من الأنشطة التشغيلية بعد الاستثمار في رأس المال العامل تساعد في تقييم قدرة المنشأة على إدارة رأس المال العامل وإمكانية التوسع والمحافظة على الطاقة الإنتاجية .

- التدفقات النقدية الحرة المتوفرة للمقرضين تساعد في تقييم قدرة المنشأة على الوفاء بالتزاماتها المتمثلة بالفوائد وأصل القروض .

- التدفقات النقدية الحرة المتوفرة لحملة الأسهم تساعد في تقييم قدرة المنشاة على دفع توزيعات الأرباح لحملة الأسهم . وقيمة المنشاة تعتمد على التدفقات النقدية الحرة المتوقعة مستقبلاً والتي يمكن أن تستخدم في

· تسديد الديون والفوائد للمقرضين .

· دفع الحصص النقدية لحملة الأسهم .

· إعادة شراء الأسهم من المستثمرين .

· شراء الأوراق المالية والأصول غير التشغيلية الأخرى .

وعليه فان تحليل التدفقات النقدية الحرة يساعد في الإجابة عن التساؤلات التالية

1. هل المنشأة قادرة على دفع أرباح الأسهم ؟

2. هل المنشأة قادرة على الاحتفاظ باستثماراتها الرأسمالية الأساسية حتى لو انخفضت أنشطتها التشغيلية ؟

3. ما هو النقد الحر الذي تستطيع أن تستخدمه المنشاة في الاستثمارات الإضافية وتسديد الديون وشراء أسهم الخزينة وإضافة سيولة للمنشاة ؟ | |

|

moga

كبير مستشارين المنتدى

تاريخ الميلاد : 27/05/1970

تاريخ التسجيل : 16/10/2008

العمر : 54

عدد المساهمات : 771

نقاط : 2369

السٌّمعَة : 81

|  موضوع: رد: النسب المالية . موضوع: رد: النسب المالية .  الأحد 3 أكتوبر 2010 - 20:37 الأحد 3 أكتوبر 2010 - 20:37 | |

| <LI> محددات إستخدام النسبالمالية

<LI> <LI> التحليل بالنسب يقيس الأداء المالي في الماضيولا يستطيع أن يتنبأ بدقة ما ستكون عليه المنشأت في المستقبل

<LI> هناك بعض المحللين من يقومون بتركيب نسب لاتتسق مع بعضها البعض وتختلف شكلاً وموضوعاً بأن يقوم قسمه عنصر على عنصر يختلف معهمن حيث الطبيعه والقياس قمثلا لاستخراج نسبه كنسبة معدل دوران العمل أو تركيب نسبه

<LI> التحليل المالي بالنسب والمؤشرات يتجاهل كثيرمن العوامل التي تؤثر على أداء المنشأت وعلى أداءها المالي مثل رضا العملاء ومقاييسالأداء الإستراتيجي الثلاث الأخرى ويتجاهل علاقة السببيه بين هذه العوامل فمثلا رضاالعملاء بالأكيد يؤثر على الأداء المالي للمنشأه إيجاباً وسلباً

<LI> هذه النسب تعكس بشكل كمي أداء المنشأت مما قديختلف عليه درجة المخاطره أو حجم الإستثمارات من شركة لاخرى

<LI> يؤثر على دقة النتائج المستخرجه من التحليلالمالي بالنسب والمؤشرات درجة عدم الدقه ودرجة المخاطره لكل عنصر من عناصر المؤشرالمالي

<LI>

[b]محددات إستخدام النسب المالية

1- أساس إعداد النسب المالية هو أساس تقديري ، و النتائج التي يتم التوصل إليها تكون نتيجة دارسة عوامل خاصة بالمشروع و عوامل بيئية .

2- ضرورة التحديث المستمر في نتائج النسب المالية طبقا للتغيرات التي تطرأ طبيعيا على البيانات المالية بالمنظمة.

3- يجب التعرف على الأهداف التي بنيت على نتائج النسب المالية.

4- في بعض النسب المالية يكون التعامل مع الإجماليات و من المعروف أن الإجماليات لا تعطي صورة حقيقية عن الموقف.

5- لا بد من وجود نسب نمطية في المنشأه أو في الصناعة حتى تتم المقارنه بها و عند عدم وجود هذه النسب المالية النمطية التي تتم المقارنه على أساسها فإن إستخدام هذه النسب يكون قاصرا فهو لا يوضح مدى التطور أو القصور في النتائج التي تم التوصل إليها.

6- لا توضح النسب المالية أثر التضخم فهي لا تعد على أساس البيانات المسخرجه من القوائم المالية و التي تعد على أساس فرض ثبات القيمة.

7- تتأثر النسب المالية بكل المشاكل التي تظهر في القوائم المالية لإنها تقيس العلاقة بين عناصر القوائم المالية في لحظة معينة.

8- تتأثر نتائج النسب المالية بالنظره الشخصية لإن القوائم المالية تؤثر فيها الأراء الشخصية في الإعداد.

9- وجود الأصول في قائمة المركز المالي لا يوفر الضمانات الكفاية لصحتها و لذلك لا بد من البحث عن مدى وجود هذه الأصول.

10- القوائم المالية تقدم معلومات مالية تخدم أغراض التحليل التقليدي و لا يمكن الإعتماد عليها في التحليل المتطور الذي يعتمد على دراسة تكلفة الفرصة البديلة

</LI> | |

|

Admin

Admin

تاريخ الميلاد : 26/03/1980

تاريخ التسجيل : 24/09/2008

العمر : 44

عدد المساهمات : 126

نقاط : 2332

السٌّمعَة : 4

|  موضوع: رد: النسب المالية . موضوع: رد: النسب المالية .  الأحد 3 أكتوبر 2010 - 20:57 الأحد 3 أكتوبر 2010 - 20:57 | |

| التحليل المالي بالنسب

(RATIO ANALYSIS)

لم ينتشر استعمال التحليل المالي بالنسب انتشارا واسعا إلا بعد عام 1930، و ذلك على الرغم من أنه كان معروفا قبل ذلك التاريخ بوقت طويل . و يعود سبب هذا الانتشار الواسع للتحليل المالي بالنسب الى انفصال ملكية المؤسسات عن إدارتها و ما تبع ذلك من تشريعات أوجبت نشر البيانات المالية خاصة عن المؤسسات ذات الملكية الجماعية، الأمر الذي أوجد الحاجة لتحليل المعلومات المنشورة و قراءة مؤشراتها و تعريف المستثمرين بها لمساعدتهم في اتخاذ قراراتهم الاستثمارية .

و منذ ذلك التاريخ و التحليل باستعمال النسب هو الأداة الرئيسية المستعملة في تفسير و تقييم القوائم المالية، سواء لأغراض الاستثمار أو لأغراض التسليف، و ذلك لصفات مازت هذه الأداة عن غيرها من الأدوات مثل :

1- سهولة احتساب النسب المالية .

2- المظهر الكمي للنسب و الذي يمكن تفسيره و استعماله في المقارنة .

3- مساعدتها في كشف المعلومات التي لا تكشفها القوائم المالية العادية .

و تقوم فكرة التحليل المالي باستعمال النسب المالية على إيجاد علاقات كمية اما بين بيانات المركز المالي فحسب، أو بين بيانات قائمة الدخل فحسب، أو بين بيانات قائمة المركز المالي و قائمة الدخل معا، و ذلك في تاريخ معين، و كذلك الاتجاهات التي اتخذتها هذه العلاقات على مدى الزمن . و تسهل هذه العلاقات التحليل المالي لاختصارها لكمية هائلة من المعلومات إلى كمية محددة يسهل استعمالها بما لها من مؤشرات ذات معنى، فالعدد الكبير للموجودات المتداولة و المطلوبات المتداولة – مثلا – تختصر بنسبة واحدة هي نسبة التداول التي تستطيع أن تعطي معلومات معبرة عن قدرة المؤسسة على الوفاء بالتزاماتها على المدى القصير .

و لا شك في أن النسب المالية أدوات معبرة في التحليل المالي، و تتمتع بالقدرة على إلقاء الضوء على جوانب مهمة من الناحية المالية قد لا تظهرها بوضوح البيانات المالية العادية، شريطة أن يتم تركيبها بالشكل الصحيح، و أن يتم تفسيرها كذلك بالشكل الصحيح، و خلاف ذلك فان هذه النسب لن تكون ذات مدلول معبر عن حقيقية الموقف المالي للمؤسسة المحلة .

نظرة تاريخية :

يمكن أن نوجز التطور التاريخي الذي سلكته النسب المالية كأداة للتحليل المالي وقفا للمراحل التالية :

1- المرحلة الأولى ( قبل سنة 1900 ) :

اقترن استخدام النسب في الدراسات التمويلية في نهاية القرن التاسع عشر بتقدم الإدارة العلمية و بتطور التحليل الائتماني . و بالرغم من أن كلا العاملين كان لهما أثرهما الواضح في تطور النسب المالية، إلا أن التحليل الائتماني كان له الفضل الأول في تطوير استخدام هذه النسب، ففي سنة 1870 ابتدأت البنوك في أمريكا في طلب القوائم المالية للمقترضين قبل منحهم القروض، و في سنة 1890 أصبحت القوائم ضمن مرفقات أي طلب اقتراض .

و قد قام مسؤولو الإقراض في البنوك بدراسة العلاقات بين عناصر الأصول المتداولة و عناصر الخصوم المتداولة للشركات المقترضة، و كمحصلة لهذه الدراسة استخدمت نسبة التداول لأول مرة في السنة 1891 .

2- المرحلة الثانية ( من 1900 – 1919 ) :

اتسمت هذه الفترة بثلاث سمات هامة هي :

1. ظهور بعض الدراسات التي استخدمت أكثر من نسبة مالية، إذ نشرت في سنة 1905 عشر نسب مختلفة يمكن استخدامها في التحليل الائتماني .

2. ظهور بعض المؤشرات لمعايير النسب مثل معيار 2 : 1 فيما يتعلق بنسبة التداول مثلا.

3. ظهور أهم دراستين متعلقتين باستخدام النسب المالية لأغراض التحليل الائتماني و للأغراض الإدارية ( سنة 1919 ) .

و قد قام المحلل المالي الكسندر والي بدراسة سبع نسب مختلفة لحوالي (981 ) شركة لفترة زمنية غير محددة، كان من نتائجها وجود اختلاف واضح بين النسب المتعلقة بصناعة معينة، أو منطقة جغرافية معينة، عن مثيلاتها لصناعات أخرى أو لنفس الصناعات لكن في مناطق جغرافية أخرى .

و قد اعتبرت هذه الدراسة من الدراسات الهامة التي ركزت الضوء على لأهمية النسب المالية كمؤشرات لأوجه اختلاف معينة بين الشركات .

أما الدراسة المتعلقة باستخدام النسب المالية للأغراض الادارية، فقد قامت شركة دوبون باستخدام مجموعة منها في صورة هرم لتحليل نتائج العمليات التي تقوم بها، و كانت نسبة العائد على رأس المال المستثمر هي قمة هذا الهرم فتتكون من نسب أخرى كمعدلات الدوران و نسب الربح الى المبيعات . و بالرغم من أهمية هذه الدراسة إلا أنها لم تحظ بنفس القسط من الشهرة التي نالتها الدراسة السابقة .

3-المرحلة الثالثة ( من 1920 – 1929 ) :

تميزت هذه الفترة بقيام بعض الجامعات و الهيئات التجارية و المالية بتجميع البيانات الخاصة بالكثير من الشركات لأغراض إعداد النسب المالية، كما قامت بحساب المتوسط الحسابي لنسب معينة . و قد قام أحد الكتاب سنة 1925 بنشر دراسة عن إعداد و استخدام 40 نسبة، كما قام البعض الآخر بإعداد مؤشر يتكون من المتوسط الحسابي المرجح لبعض النسب عند تقييم المركز المالي للشركات، و كان معامل الترجيح المستخدم هو التقدير الشخصي الذي يراه المحلل لأهمية هذه النسبة .

و خلاصة القول بأن هذه الفترة قد شهدت نشاطا ملموسا لتطوير النسب المالية، كما أن الاتجاه كان واضحا نحو استخدام بعض الأساليب العلمية في إضفاء المزيد من الفائدة على نتائج التحليل .

4- المرحلة الرابعة (من 1930 – 1939 ) :

تميزت هذه الفترة بانتشار الدراسات العلمية المتعلقة بالنسب المالية، و قد ساعد على ذلك تأسيس هيئة الرقابة على السوق المالية الأمريكية التي قامت بتجميع و نشر الكثير من النسب المتعلقة بشركات مختلفة تنتمي الى صناعات متباينة، إلا أن الأهمية الحقيقية لوجود هذه الهيئة كان في تحسين نوعية البيانات المالية المنشورة، الأمر الذي أدى بالتالي الى تحسين نتائج التحليل المالي بالنسب، و قد حدث خلال الفترة ظاهرتين هامتان هما :

1. قيام المحلل الأمريكي فولك (FOLK) بنشر 14 نسبة لكي تمثل أشهر مجموعة من النسب المالية التي أعدها وفقا لخبرته الطويلة في مجال التحليل المالي، وقد اكتسبت هذه المجموعة من النسب شهرة فائقة .

2. نشر العديد من الدراسات عن أهمية استخدام النسب المالية لأجل التنبوء بالصعوبات المالية التي تصادفها بعض الشركات، وقد أوضحت نتائج هذه الدراسات إمكانية استخدام النسب المالية بكفاءة في التنبوء بالفشل المالي، إذ اتضح أن النسب المالية في الشركات الفاشلة ذات قيم متباينة عند مقارنتها بالنسب المستخرجة من الشركات الأحسن حظا في العمل .

وبالرغم من أوجه القصور التي اتصفت بها الدراسات المنشورة في ذلك الوقت، إلا أنها كانت الخطوة الأولى في بدء الدراسة العلمية للنسب المالية.

5- المرحلة الخامسة (من 1940-1945):

شهدت هذه الفترة مزيدا من الخطوات نحو تطوير التحليل العلمي للنسب، وقد اعتبرت الدراسة التي قام بها (MERWIN) عن تمويل الشركات الصغيرة في خمسة أنشطة صناعية مختلفة بأنها الدراسة العلمية الأولى في مجال القوة التنبؤية للنسب المالية. ومن المتعارف عليه أن النسب المالية ليست إلا انعكاسا لما يسود داخل المؤسسة، لذا تعطي هذه النسب المحلل قدرة على التنبؤ بأن هناك مشاكل معينة ستصادف المؤسسة موضع الدراسة خلال عدد من السنوات المقبلة .

6- المرحلة السادسة (من 1946 ولغاية الآن):

تشهد هذه المرحلة تطورا هائلا في استخدام النسب المالية في مجالات متعددة، ويمكن أن تلخص هذه المجالات على النحو التالي :

1. زيادة الاهتمام باستخدام التحليل المالي كأداة لخدمة الإدارة، وبالتالي فقد أعيدت الى الأذهان أهمية استخدام العائد على رأس المال كأداة لتقييم أداء الشركات وتفسير نتائج نشاطها بدراسة مجموعة من النسب التي تؤثر في النهاية على معدل العائد على رأس المال المستثمر.

كذلك ظهرت بعض الدراسات الهادفة الى التنبؤ بالعائد على رأس المال المستثمر وكيفية استخدام هذا المعدل كأداة لترشيد الأداء المستقبلي من خلال التخطيط، ورسم السياسات، واتخاذ ما يلزم من إجراءات لضمان تحقيق عائد معين على رأس المال المستثمر .

2. استخدام الكمبيوتر والأساليب الإحصائية في اختبار القوة التنبؤية للنسب المالية، كذلك تعرضت النسب المالية لاختبارات إحصائية لكي توضح مدى الاختلاف بين النسب التي يتم استخراجها من مؤسسات تنتمي الى صناعة معينة أو خلال فترات زمنية محددة لكي يتم توضيح أثر الصناعة المعينة أو الفترة الزمنية موضع الدراسة على النسب المالية .

3. لم تقتصر النسب المالية على تلك المستخرجة من الميزانية وقائمة الدخل، بل أمكن تركيب نسب أخرى من قوائم التدفق النقدي ومن البيانات المتوافرة في سوق الأوراق المالية.

4. تميزت هذه الفترة بدراسة أثر القواعد المحاسبية المتعارف عليها في النسب المالية، فعلى سبيل المثال اتضح أن النسب المالية الخاصة بمعدلات دوران المخزون تختلف علميا باختلاف طريقة تقييم البضاعة اعتمادا على السياسة المحاسبية المستخدمة . | |

|

Admin

Admin

تاريخ الميلاد : 26/03/1980

تاريخ التسجيل : 24/09/2008

العمر : 44

عدد المساهمات : 126

نقاط : 2332

السٌّمعَة : 4

|  موضوع: رد: النسب المالية . موضوع: رد: النسب المالية .  الأحد 3 أكتوبر 2010 - 21:08 الأحد 3 أكتوبر 2010 - 21:08 | |

| أنواع التحليل المالي بالنسب :

يمكن تصنيف التحليل المالي طبقا للطريقة المستعملة في مقارنة المعلومات المستعملة في عملية التحليل المالي كما يلي :

أ - التحليل العامودي :

ينطوي هذا النوع من التحليل على دراسة العلاقات الكمية القائمة بين العناصر المختلفة للقوائم المالية والجانب الذي ينتمي إليه كل عنصر في الميزانية، وذلك بتاريخ معين. ويزيد الاستفادة من هذا التحليل تحويل العلاقات الى علاقات نسبية، أي إيجاد الأهمية النسبية لكل بند بالنسبة لمجموع الجانب الذي ينتمي إليه من الميزانية، ويتصف هذا النوع من التحليل بالسكون لانتفاء البعد الزمني عنه .

ب- التحليل الأفقي :

ينطوي هذا النوع من التحليل على دراسة الاتجاه الذي يتخذه كل بند من بنود القوائم المالية تحت الاعتبار، وملاحظة مقدار التغير في الزيادة أو النقص على كل منها مع مرور الزمن. ويتصف هذا النوع من التحليل بالديناميكية، لأنه يبين التغيرات التي تمت مع الزمن، بعكس التحليل العامودي الذي يقتصر على فترة زمنية واحدة .

ويمكن استعمال هذا الأسلوب من التحليل لمقارنة الأرقام المجردة الخاصة بفترة معينة بمثيلاتها من الفترات السابقة، كما يمكن استعماله لمقارنة النسب التي يحصل عليها المحلل نتيجة التحليل بالنسب، وفي ذلك مساعدة له للتعرف على الاتجاهات التي يتخذها وضع المؤسسة المالي نتيجة للسياسات المتبعة فيها .

ويساعد هذا التحليل على ما يلي :

1. اكتشاف سلوك النسبة أو أي بند من بنود القوائم المالية موضوع الدراسة عبر الزمن.

2. تقييم إنجازات ونشاط المؤسسة في ضوء هذا السلوك، ومن ثم اتخاذ القرارات المناسبة بعد تتبع أسباب التغير الى جذورها .

3. تقييم الوضع المستقبلي .

4. الحكم على مدى مناسبة السياسات المتبعة من قبل الإدارة، وقدرة هذه السياسات على تحقيق الأهداف المرجوة .

أسس التحليل بالنسب (PRINCIPLES OF RATIO ANALYSIS):

هناك عدد من الأسس التي يتوجب اتباعها في التحليل المالي باستخدام النسب وذلك لضبط عملية التحليل وابقائها ضمن الإطار الذي يحقق الغاية المرجوة منها، ومن هذه الأسس ما يلي :

1- التحديد الواضح لأهداف التحليل المالي :

الهدف الرئيسي للتحليل المالي هو فهم البيانات الواردة في القوائم لمالية والتقارير المالية لتكوين قاعدة من المعلومات تساعد متخذ القرارات في عمله. ويساعد في تحقيق هذه الغاية التحليل المالي بالنسب الذي يتركز دوره في تقليص كمية البيانات المحاسبية الى مجموعة قليلة معبرة عن المؤشرات ذات الدلالة .

وحيث أن عدد النسب المالية الممكن تركيبها قد يصل الى العشرات، فان تحديد الهدف من التحليل المالي سيعطي الفرصة للمحلل لاختيار حجم متواضع من النسب المحاسبية على نحو يكفي لتزويده بالمعلومات المطلوبة، لكن من المفيد أن نشير الى أن عملية اختيار النسب الملائمة للهدف من التحليل ليست بالأمر السهل، وذلك لتشابك الأهداف التي تسعى المؤسسة الى تحقيقها، وبسبب التأثير المشترك المتداخل لعناصر النشاط الاقتصادي كلها .

2- القيام بتركيب النسبة بطريقة منطقية :

وهناك مجموعة من الأسس الواجب الارتكاز عليها عند استخراج النسب المالية، ويمكن تلخيصها على النحو التالي:

1. تركيب النسبة بطريقة تعكس علاقات اقتصادية معينة، كنسبة الدخل الى الاستثمارات التي ساهمت في تحقيقها، أو نسبة الدخل الى حقوق أصحاب المشروع .

2. إعداد النسبة باستخدام قيم مناسبة ومعدة على أسس مشتركة. فاستخدام كلفة المبيعات لمعدل دوران المخزون يتناسب واستخدام متوسط تكلفة المخزون كمقام للنسبة، حيث استخدمت الكلفة كأساس مشترك في تقييم كل من البسط والمقام .

3. يجب أن تعد النسبة لتعكس العلاقات الوظيفية بين كل من البسط والمقام، فمثلا نسبة الربح الى صافي المبيعات تعكس العلاقة المباشرة بين الربح والمبيعات .

4. يجب أن تفيد النسبة في دراسة وتحليل العلاقة مع بعض المؤشرات الاقتصادية الأخرى، فمعدل العائد على الموجودات يفيد في تحديد جدوى الاقتراض، باعتبار أن الأموال المقترضة ستوجه للاستثمار في الموجودات، إذ يمكن المقارنة بين العائد على الموجودات وكلفة الاقتراض .

3- التفسير السليم للنسب المالية:

قام التفسير البدائي لمؤشرات النسب المالية على أساس تصنيف بنود القوائم المالية الى أرقام جيدة وأرقام سيئة. وقد صنف ضمن الجيد الموجودات والعائدات، في حين صنف ضمن السيئ الديون والمصروفات .

واستنادا لهذا المفهوم في تفسير النسب المالية، فان نسبة التداول العالية مرغوب فيها لأنها مؤشر على زيادة العناصر الإيجابية على العناصر السلبية؛ لكن هذا التفسير الساذج للنسب المالية غير مقبول للأسباب التالية :

1. هناك بعض النسب المكونة في بسطها ومقامها من العناصر الجيدة (دوران الموجودات، نسب الربحية)، فكيف يفسر معنى هذه النسب في ظل هذا المفهوم.

2. لا توجد حدود للوضع الأنسب لكل نسبة، فهل هذا يعني أن النسب المرتفعة جيدة في كل الأحوال، بالتأكيد الجواب لا، لان هناك حدودا مقبولة لكل نسبة. فزيادة السيولة بشكل عام لا يعني أنها جيدة على الرغم من ترجيح العناصر الجيدة على العناصر السيئة، لان زيادة نسبة السيولة عن الحدود المقبولة يعني تعطيلا للموارد وتعارضا مع هدف الربحية. ومن هذا المنطلق ظهرت الحاجة الى وجود نسب معيارية يمكن مقارنتها مع النسب المستنبطة من التحليل المالي للشركة موضع الدراسة، ويتم تفسير معاني النسب بالاسترشاد بها . | |

|

Admin

Admin

تاريخ الميلاد : 26/03/1980

تاريخ التسجيل : 24/09/2008

العمر : 44

عدد المساهمات : 126

نقاط : 2332

السٌّمعَة : 4

|  موضوع: رد: النسب المالية . موضوع: رد: النسب المالية .  الأحد 3 أكتوبر 2010 - 21:15 الأحد 3 أكتوبر 2010 - 21:15 | |

| نقاط الضعف في التحليل المالي :

هناك مجموعة من نقاط الضعف في التحليل المالي، من الحكمة أن يحيط المحلل علما بها لان هذا العلم قد يتيح له فرصة ابتكار بعض الوسائل والأساليب للتغلب عليها أو على الأقل تجعله مدركا للمدى الذي يمكن أن يذهب إليه في اعتماده على التحليل المالي في استخلاص النتائج .

وتتمثل نقاط الضعف هذه فيما يلي :

أولا : طبيعة البيانات المستعملة في التحليل المالي :

يعتمد التحليل المالي على القوائم المالية المتمثلة بالميزانية العمومية وقائمة الدخل، وبالرغم من أن هاتين القائمتين يتم إعدادهما وفقا لمتطلبات المبادئ المحاسبية المتعارف عليها، غير أنهما تعانيان من بعض نقاض الضعف التي تمتد آثارها الى أدوات التحليل التي تعتمد عليها. وهذا ما يدعو المحلل الى الحذر سواء عند القيام بالتحليل أو عند تفسير نتائجه. وفيما يلي أهم نقاط الضعف التي تعاني منها القوائم المالية:

أ - نقاط ضعف الميزانية :

1. لا تعكس الميزانية القيمة الحالية، لأنها أعدت على أساس القيم التاريخية للموجودات والمطلوبات .

2. استعمال التقديرات في تحديد قيم بعض الموجودات، مثل الحسابات المدينة الممكن تحصيلها والبضاعة القابلة للبيع والموجودات الثابتة، الأمر الذي لا يجعلها تمثل الواقع مثيلا حقيقيا .

3. الاستهلاك أمر مقبول محاسبيا، لكن الزيادة في القيمة لا تؤخذ بعين الاعتبار إلا في حدود خاصة، علما بأن لزيادة قيمة الأصل أهمية خاصة في الشركات التي لديها بعض الاستثمارات والعقارات التي ترتفع قيمتها، وهو أمر لا تعكسه أرقام الميزانية.

4. عدم إظهار بعض الموجودات لصعوبة تقييمها كالشهرة والعنصر البشري المتميز ( مدير مالي قدير في مؤسسة أو لاعب كرة شهير في نادي) لان المبادئ المحاسبية تقضي بعدم إظهار هذه الأمور .

5. أنها بيان تاريخي بالأرصدة لا يعطي الصورة الحقيقية لجميع ما حدث، فقد يقترض المشروع ويسدد ويشتري ويبيع أصولا قبل إعداد الميزانية، ومع ذلك لا تظهر مثل هذه العمليات .

6. موعد إعداد الميزانية في كثير من الحالات يكون في فترة النشاط الأدنى للمؤسسة الأمر الذي قد يظهر صورة غير معبرة عن الواقع .

7. يمكن تجميل الميزانية بحيث تبدو بصورة أفضل، كأن تقوم المؤسسة ببيع بعض ديونها الأمر الذي يؤدي الى ظهور معدل دوران الحسابات المدينة بشكل أفضل من واقعه .

8. قد تكون القيمة الدفترية لبعض الموجودات الثابتة صفرا، رغم أنها لا تزال تسهم في الإنتاج وتحقيق الارباح .

9. تعكس الميزانية المركز المالي للمؤسسة في لحظة إعدادها، وهي بالتالي لا تعكس التغيرات التي حدثت بع ذلك .

ب- نقاط ضعف قائمة الدخل :

1. لا يتطابق رصيد النقدية مع صافي الربح الذي يظهر في هذه القائمة وذلك بسبب اختلاف طريقة الإعداد، فقائمة التدفق النقدي تقوم على أساس الدفع الفعل والقبض الفعلي للنقد بغض النظر عن مبدأ الاستحقاق، أما قائمة الدخل فتقوم على مبدأ الاستحقاق الذي يقضي بتحميل كل فترة مالية ما يخصها من دخل ومصروفات حتى لو لم يقبض هذا الدخل، أو لم تدفع هذه المصروفات . لذا قد تتعرض بعض المؤسسات لخطر العسر المالي الفني على الرغم من تحقيقها للأرباح والخسائر أو قائمة الدخل في تحديد سيولة المؤسسة .

2. الأخذ بمبدأ الاستحقاق في إعداد حساب الارباح والخسائر يؤدي الى جعل المصروفات والإيرادات غير معبرة عن التدفق النقدي الخاص بها، وهذا أمر سبب صعوبات جمة في استخدام حساب الارباح والخسائر لتقدير سيولة المشروع.

3. تلخص قائمة الدخل بعض الأعمال التي تمت خلال الفترة المحاسبية السابقة، وتوضح آثارها في شكل ربح أو خسارة، ولكن لا تبين قدرة المشروع على الدفع .

4. قد يكون هناك عدم دقة في الارباح الظاهرة في حسابات المؤسسة نتيجة لتطبيق بعض المبادئ المحاسبية الخاضعة للاجتهاد الشخصي خاصة فيما يتعلق بسياسات الاستهلاك، و تسعير بضاعة آخر المدة وتحديد الديون المشكوك فيها .

وللتغلب على جزء من نقاط الضعف التي تعاني منها كل من الميزانية وقائمة الدخل، فقد أصبح إعداد قائمة التدفق النقدي أمرا ضروريا عند نشر البيانات المالية للمؤسسة، حيث يمكن لهذه القائمة سد الفجوات التالية في القوائم الأخرى :

1. تحييد أثر المصروفات غير النقدية كالاستهلاكات والاطفاءات.

2. بيان العمليات النقدية لمختلف النشاطات التي حدثت داخل المؤسسة خلال الفترة المالية، وليس فقط الأرصدة الدفترية لهذه النشاطات كما تظهره الميزانية أو نتائج الأعمال الدفترية أيضا والتي تظهرها قائمة الدخل .

3. إظهار صافي التغير في النقد في بداية ونهاية الفترة،وكذلك توزيع بنود التدفقات النقدية على مجموعات ذات طبيعة مترابطة، يساعد في توضيح بعض الأمور المهمة عن الوضع المالي للشركة، الأمر الذي يصعب إظهاره إذا ما تم النظر الى الميزانية وقائمة الدخل كل على حدة . فمثلا تظهر الميزانية رصيد الذمم المدينة كما تظهر قائمة الدخل المبيعات، سواء الآجلة منها أو النقدية، في حين تقوم قائمة التدفق النقدي بإظهار بند المبيعات الإجمالية وكذلك النقد المقبوض من المبيعات عند ربط قيمة لمبيعات الظاهرة في قائمة الدخل مع التغير في المدينين الظاهر في الميزانية .

ثانيا : محدودية المعلومات المتاحة للمحلل المالي من خارج المؤسسة:

وكون المحلل شخصا من خارج المؤسسة في معظم الأحيان يعني أن عليه الاعتماد على البيانات المنشورة وحسب . لذا فهو لا يستطيع أن يتعمق أكثر من الحد الذي تسمح به تلك المعلومات مع العلم بأن هناك الكثير من المعلومات القيمة التي يمكن أن تساعد الى حد كبير في التحليل المالي ودقته، لكنها لا تنشر لاعتبارها من أسرار المؤسسة الخاصة التي يجب عدم اطلاع الآخرين عليها .

ثالثا : طبيعة النسب وحدود استخدامها :

يوحي مظهر النسبة كرقم رياضي أنها كاملة ودقيقة ونهائية مما يدعو الكثيرين الى المبالغة في أهميتها في الدلالة على المركز المالي والنقدي والائتماني، لكن هناك بعض العوامل التي تحد من أهمية النسب المالية في هذا المجال وهي :

1- أن النسب تنبثق من بيانات القوائم المالية لتعبر عن العلاقات المالية، لذا ترث ما فيهما من ضعف.

2- التحليل بالنسب ساكن وتصفوي في طبيعته، أي أن النسب تفترض أن المشروع سيتوقف عن العمل وتقيس كفايته وسيولته وربحيته وقدرته على السداد في لحظة معينة، وهي اللحظة أعدت فيها القوائم المالية، ومنطلقها في معظم الأحيان هو معرفة القدرة على التسديد فيما لو توقف المشروع أو صفيت أعماله أو لو هبطت قيمة أصوله وأرباحه .

3- النسبة في حد ذاتها رقم بدون دلالة إلا إذا قورن بغيره، وهذا يستوجب استعمال المعايير المختلفة التي عليها مآخذها هي الأخرى .

4- من الصعب تحديد أسباب التغيير في النسبة بالسرعة المطلوبة، فقد يكون تغير النسبة ناتجا عن أحد الاحتمالات التالية :

· زيادة البسط وثبات المقام أو العكس .

· تغير البسط والمقام باتجاهات مختلفة .

· تغير البسط والمقام بمقادير متفاوتة .

5- عندما نستعمل النسب المالية لمقارنة مؤسسة بأخرى من الضروري أن نأخذ بعين الاعتبار أية اختلافات في الأسس المحاسبية المعدة عليها ميزانيتي المؤسستين .

رابعا : مشكلة الحكم على النسب المالية :

يتطلب الحكم على النسب المالية مقارنتها بأحد المعايير المستعملة وترث هذه المقارنة العيوب التي تمت الإشارة إليها في المعيار المستعمل في المقارنة .

خامسا : مشكلات تتعلق بالتضخم :

تقضي المبادئ المحاسبية المتعارف عليها بضرورة إظهار الأصول في الميزانية وفقا لقيمتها الدفترية وليس وفقا لقيمتها الاحلالية. وقد يكون هذا المبدأ مقبولا في ظل الظروف الاقتصادية العادية، إلا أن الالتزام به خلال فترات التضخم يجعل التحليل المالية عديم الجدوى ولا يمكن الاعتماد على نتائجه كأساس لتقييم الأداء .

مثال :

يؤدي الاستمرار باحتساب الاستهلاك على أساس القيمة التاريخية ( والتي تقل عن القيمة الاحلالية للأصل) الى عدم كفاية أقساط الاستهلاك المتجمعة في نهاية حياة الأصل لاستبداله بأصل جديد . والاهم من ذلك أن احتساب الاستهلاك على أساس القيمة التاريخية والتي تقل عن القيمة الاحلالية سوف يترتب عليه زيادة في الربح عما ينبغي أن يكون عليه لو لم يحدث التضخم.وإذا لم يتم إعادة تقييم الأصول الثابتة في الميزانية وفقا لقيمتها الاحلالية وحساب قسط الاستهلاك على هذا الأساس، فان جميع النسب المالية التي يكون الربح طرفا فيها لن تصلح للحكم على كفاءة الإدارة .

ملاحظات ختامية :

يثير العرض السابق لمحددات التحليل المالي ونقاط ضعفه التساؤل حول جدوى استخدام النسب المالية . فنقاط الضعف التي تعاني منها القوائم المالية واختلاف ظروف وأنظمة المؤسسات وكذلك مشاكل التضخم تظهر التحليل المالي باستخدام النسب وكأنه أداة عديمة الجدوى، وهذا غير صحيح لسببين :

1- الانتقادات التي توجه الى التحليل المالي لا يقصد منها سوى لفت النظر الى نقاط الضعف في هذا المنهج .

2- أن الأبحاث التطبيقية في هذا المجال قد كشفت عن نجاح بعض النسب المالية في التنبؤ بالمركز المالي للمؤسسة، ومن بين الأبحاث التي أشارت الى جدوى التحليل باستخدام النسب ما قام به كل من بيفر (BEAVER,1969)، وديكن (DEAKIN, 1972)، وألتمان (ALTMAN,1968).

فقد قام بيفر ببحث تضمن ثلاثين نسبة مالية، واستخدام أسلوب تحليل الخصائص المميزة للمجموعات (DISCRIMINANT ANALYSIS )، وقد خرج هذا البحث بإمكانية التنبؤ باحتمال فشل المؤسسة في الوفاء بالتزاماتها من خلال ثلاث نسب مالية هي :

· التدفق النقدي الى مجموع القروض .

· صافي الربح بعد الضريبة الى مجموع الأصول .

· ومجموع القروض الى مجموع الأصول . | |

|